個人事業主にとって、カーリースは月々定額で利用でき、経費計上もしやすい魅力的な車の持ち方です。

しかし一方で、「本当にお得なのか?」「途中解約できないリスクは?」「ローン購入と何が違う?」といった不安を感じる方も多いでしょう。

この記事では、個人事業主がカーリースを利用する際の、おもなデメリットを解説し、ローン購入との違いについてもまとめました。

さらに、ローンを諦めている方に向けて、クルマテラスの信用回復ローンをご紹介します。

ぜひ最後までご覧ください。

メリットが強調されがちなカーリースですが、事前にデメリットもしっかり理解しておかないと「思っていたのと違った」と後悔する恐れがあります。

まずは、個人事業主がカーリースを利用する際に、知っておくべき代表的なデメリット6つを挙げます。

1. 車の所有権が、自分にないため使用に制約がある

2. 原則として、契約期間中の途中解約ができない

3. 契約満了時に、追加費用のリスクがある

4. 走行距離に、制限が設けられている

5. リースの支払い総額が、購入より割高になる可能性がある

6. 審査に通らなければ利用できない

以下で、それぞれのポイントを詳しく見ていきましょう。

カーリースでは、契約した車の所有者はリース会社となり、契約者は使用者に留まります。

そのため、マイカーのように、自由勝手に扱うことはできない点に注意が必要です。

リース契約には、さまざまな使用上の制約が定められており、違反すると契約満了時に、追加費用を請求されるケースもあります。

たとえば、多くのカーリースでは、

・車内での喫煙禁止

・車両の改造・カスタム禁止

・ペット同乗禁止

などのルールが適用されます。

これらは、契約終了時に車を返却することを前提にしているためで、返却時にできるだけ、車の価値を維持する目的があります。

ただし、契約内容によっては、満了時に車を買い取ったり、もらえたりするプランもあり、その場合は、最終的に自分の車となるため、上記の制約は緩和されることがあります。

いずれにせよ、リース契約中は自分の所有物ではないため、使い方に一定の制限がある点は、大きなデメリットです。

カーリース契約は、基本的に契約満了まで乗り続けることが前提となります。

契約期間途中での解約は原則不可であり、利用者の都合でどうしてもやめたい場合は、残契約期間分のリース料相当の違約金を一括で支払うなど、高額な負担が発生するのが一般的です。

なぜ途中解約ができないかというと、リース料金は「契約期間中にかかる総費用」をベースに月額算出されているため、途中で解約されてしまうと、リース会社側が損失を被る構造になっているからです。

その損失補填のため、多くのリースでは契約途中の解約を禁止し、どうしても解約する場合は、残り期間の料金支払いを求める規約になっています。

個人事業主にとって、この縛りは大きな不安材料です。

事業環境の変化(例えば事業縮小で車が不要になる、業態変更で別の車種が必要になるなど)は十分起こり得ます。

しかしリース契約中は「事業で車を使わなくなっても、契約満了までは支払い続けなければならない」というリスクがあります。

契約期間が長期になるほど、将来の変化への対応が難しくなるため、慎重に契約年数を設定することが重要です。

最近では、リース会社によっては一定期間が経過したら解約が可能なオプションを用意しているところもありますが、そうした特約を付けると、月額料金が割高になる傾向があります。

カーリースでは、契約時に将来の車の価値(残価)を想定して、月額の料金を決めている場合が多くあります。

月々の支払いを抑えるため、残価を高めに設定することがありますが、契約満了時に車を返却する際、その実際の査定額が残価を下回ると、差額の支払い義務が生じるのです。

これを残価精算と呼び、たとえば残価を50万円と見込んでいた車の査定額が30万円に落ちていた場合、差額の20万円を追加で請求されるといった具合です。

この残価精算リスクは、リース期間中に想定以上の走行や劣化・事故などで、車の価値が下がった場合に発生し、契約満了時に突然、まとまった出費となる恐れがあります。

さらに、残価精算だけでなく原状への回復費用や、走行距離の超過料金も、リース満了時に発生しうる追加費用です。

このように、契約終了時に思わぬ出費が、発生するリスクがある点を理解しておく必要があります。

※なお、残価精算の有無はリース契約方式によって異なり、「オープンエンド方式」のリースでは残価精算あり、「クローズドエンド方式」では残価精算なしとなります。

残価精算なしの契約は月額が割高になりますが、満了時のリスクを避けたい人には、クローズドエンド方式が選択肢となるでしょう。

ほとんどのカーリース契約には、月間あるいは年間の走行距離制限が設定されています。

一般的に月あたり1,000~1,500km程度が上限とされるケースが多く、リース会社やプランによって500kmや2,000kmなど、さまざまな設定があります。

制限を超えて走行すること自体は物理的には可能ですが、上述のとおり契約満了時に超過分に応じた追加料金が請求されます。

なぜ走行距離を制限するかというと、車は走行距離が長くなるほど中古車市場での価値が下がるため、リース会社が返却時の車両価値の目減りリスクを抑える目的があります。

個人事業主で営業や配送など、走行距離が多くなりがちな方は、特に注意が必要です。

事業用途で毎月かなりの距離を走るような場合、標準的な距離制限だとオーバーしてしまい、結局コスト増につながりかねません。

「走行距離の制限があると事業に差し支える」

という場合は、距離無制限のプランを提供するカーリースや、契約時に高めの走行距離上限を設定できるリースを選ぶことも検討しましょう。

ただし走行距離上限を長く設定すると、月額料金も高めに設定される傾向があり、制限なしプランはごく一部に限られるため、契約前に自身の利用状況をよく見極めることが大切です。

カーリースは月々の支払い額が一定で家計管理しやすい反面、長期的に見ると、車を購入するよりコストが高くなる場合があるともいわれます。

リース料金には、車両本体価格のほかに各種税金、保険料、手数料、車検やメンテナンス費用などがまるごと含まれているため、その分リース会社の利益も上乗せされた形で、月額が設定されています。

結果として、最終的な総支払額は、ローンで購入した場合よりも割高になる可能性があります。

ただし、総額について一概に「損」ともいい切れない面もあります。

なぜなら、リースで含まれている諸費用やサービス(税金、車検代、メンテナンス費、代行手数料など)は、どのみち車を維持する上で必要なコストだからです。

購入時でも別途支払うこれらの費用を、リースでは月額に平準化しているだけで、トータルでは購入と大きく差が開かないこともあるとされています。

また、ディーラー系の残価設定ローン(数年後に残価を残して、月々の支払いを抑えるローン)と比べると、カーリースの方が月額は近い水準で、総額も大差ないケースもあります。

要は比較するローンによっても変わるため、一概に何十万円も損するとはいえないものの、少なくともリースの方が安く上がることは、基本的にないと考えていいでしょう。

リースはサービス込み・手間軽減の付加価値に対して、費用を払っているイメージです。

費用を最優先で考えるなら、必要最低限の保証だけ付けた、ローン購入の方が総額は抑えられる傾向がある点を押さえておきましょう。

カーリースだからといって、誰でも無条件で利用できるわけではなく、自動車ローンと同様に、契約時には審査があります。

リース会社は、契約者が期間中きちんと月額料金を支払えるかを審査で確認し、年収や事業年数、現在の借入状況、そして信用情報など、さまざまな項目をチェックします。

個人事業主の場合、収入が不安定だったり、過去に債務整理歴があったりすると、審査に不安を感じる方も多いでしょう。

実際、会社員に比べると「継続的な安定収入」という点で、信用力が劣ると見なされる傾向は否めません。

審査では、確定申告書や決算書の提出を求められることもあり、事業の健全性が客観的に示せないと通過が難しいケースもあります。

ただし一方で、カーリースの審査は、カーローンより通りやすいという声もあります。

理由の1つは、リースは車両の所有権がリース会社にあり、返却前提であることや、リース期間が長期に及ぶことで月額支払いが抑えられることから、貸し倒れリスクが比較的に小さいと考えられるためです。

そのため、過去にマイカーローンの審査に落ちた人でも、カーリースなら通ったというケースもあるようです。

とはいえ審査がある以上、信用情報に問題が大きければ、審査通過は難しいのが現実です。

また法人・個人事業主向けリースの場合、個人向けリースより、審査基準が厳しい傾向も指摘されています。

リース会社によって審査基準は異なるため一概にいえませんが、「ローンもリースも、結局は信用第一」である点は共通しています。

信用情報に不安がある状態では、カーリース審査も通らない可能性が高いことを認識しておきましょう。

以上のように、カーリースには利便性と引き換えに、いくつものデメリットや注意点があります。

ただし、それでも条件に合う人にとっては、大きなメリットがあるのも事実です。

次章ではカーリースとカーローンのおもな違いを比較表で整理し、どちらを選ぶべきか検討する際のポイントをまとめます。

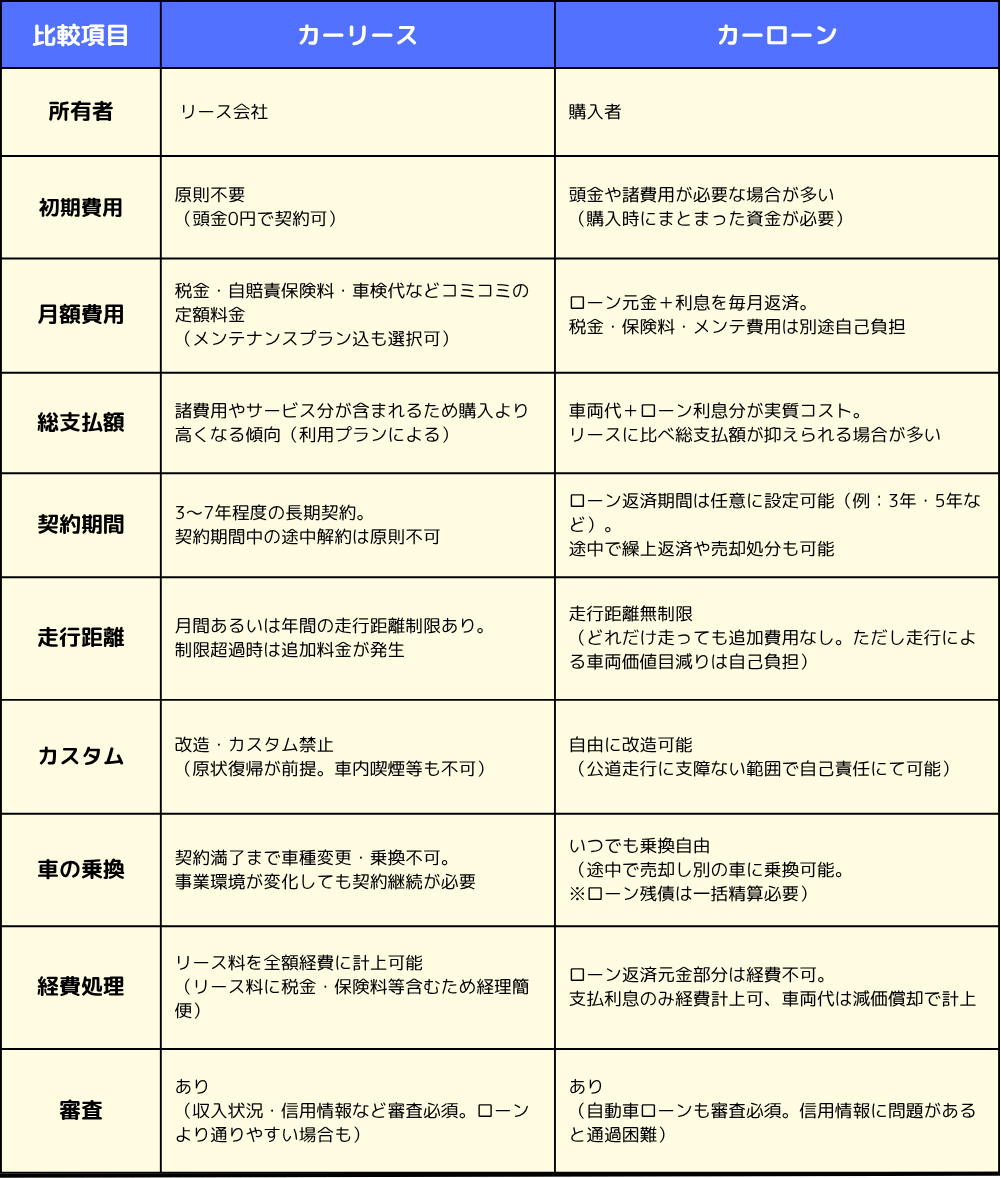

カーリースのデメリットを見てきましたが、結局リースとローンでは、具体的に何がどう違うのかを整理しておきましょう。

「ローンとリースの違いがよくわからない」という声にお答えするため、費用面・契約条件・自由度など主要な項目で比較した表を作成しました。

ご自身のニーズに照らし合わせて、検討する参考にしてください。

※上記は一般的な比較です。

実際の契約条件やサービス内容は各リース会社・ローン商品によって異なります

この表から分かるとおり、カーリースとカーローンでは所有権や契約の柔軟性、費用の払い方に大きな違いがあります。

たとえば「経費計上のしやすさ」はリースのメリットですが、その反面「走行距離や、改造の自由度」はマイカー購入の方が優れています。

また「初期費用ゼロで始められる」のはリースの大きな利点で、資金繰りに余裕がない場合に助かります。

一方、「最終的に、車が手元に残るかどうか」という点では、ローン購入なら資産として残りますが、リースは返却が前提なので手元に残りません。

結局カーリースとローン、どちらがいいかは利用者の事情によって異なります。

つぎで、選び方のポイントを簡単にまとめます。

カーリースとカーローンの特徴を踏まえ、最後に「どちらが自分に向いているか」考えるためのポイントを整理します。

資金繰りと経費処理を重視ならカーリース

手元資金ゼロで車を導入でき、リース料をそのまま経費にできるため、税金対策もしやすいです。

毎月定額で維持費込みなので会計処理の手間も減り、本業に専念できます。

とにかく 「初期投資を抑えて、事業用の車をすぐ使いたい」 方にはリースが適しています。

自由度や長期コスト重視ならローン(購入)

走行距離無制限で好きなように使え、カスタムも自由、所有権も自分にあるので資産として残るメリットもあります。

契約期間の縛りもなく、必要に応じて車を売却・乗り換えできる柔軟性は大きな利点です。

支払い総額もリースより抑えられる傾向なので、「長く乗って、最終的には自分の物にしたい」「走行距離や改造制限なく使いたい」 方にはローン購入が向いています。

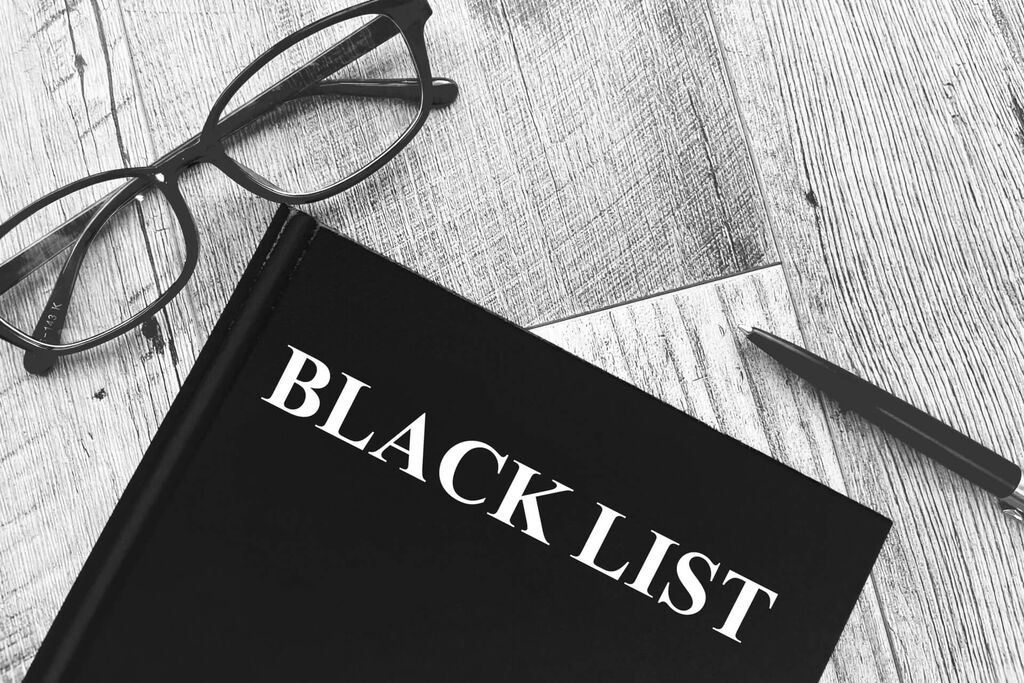

信用情報に不安があるならローンもリースも注意

ローンもリースも審査があります。

過去の延滞や金融事故歴がある場合、リースだから通るという保証はありません。

むしろ法人向けリースは審査厳しめとの指摘もあります。

したがって、「ブラック情報があって、カーローンが通らない…」という状況では、リース契約もハードルが高い可能性があります。

以上を踏まえると、短期間だけ車が必要とか節税目的で経費処理を簡単にしたいならリース、有事に備えてリスクなく自由に運用したいなら購入(ローン)が有力といえます。

では、もし「信用情報に不安がありローン審査に通らないが車が必要」という場合はどうすればいいか?

そのような方に向けて、最後にクルマテラスの「信用回復ローン」による車購入という選択肢をご紹介します。

「クルマテラス」は、通常のオートローン審査が通りにくい方向けに、独自の『信用回復ローン』というサービスを提供しています。

過去に金融事故があった方や非正規雇用の方、開業間もない個人事業主など、一般的なローン審査に落ちてしまった方でも諦める必要はありません。

通常、中古車販売店が行う「自社ローン」は金利がない代わりに、車両価格に高額な手数料を上乗せするケースが多く、総支払額が膨らむという欠点があります。

しかしクルマテラスの信用回復ローンは複数の金融機関と提携し、一般的なオートローンと遜色ない金利水準を実現しています。

分割手数料が0円なので、通常ローン同様に、利息以外の余計な上乗せ費用はありません。

その上で、業界トップクラスの審査通過率を誇り、たとえば

「個人事業主で、そもそもローンが通りづらい」

「過去の債務整理や自己破産で、信用情報に傷がある」

「転職直後で、勤続年数が短い」

などの事情があっても、相談可能です。

さらに、信用回復ローンで着実に返済を完了すれば信用情報が回復し、今後は一般的なローンも通りやすくなるという大きなメリットがあります。

まさに「信用を回復」させるためのローンなのです。

審査は最短即日で結果が出て、Web上で仮審査の申し込みも可能と、手続きもスピーディーです。

全国対応で注文販売を行っており、お好きな車種を選んで購入できるため、「本当はこの車がいいのに、ローンが通らず妥協せざるを得ない…」という心配もありません。

ローンが通らず、車の購入について悩んでいた方は、ぜひ一度、下記のリンクからお問い合わせください。

たった30秒で審査申し込み完了!

▶︎クルマテラスで仮審査する

リースのように走行距離制限やカスタム禁止の制約もありませんし、自分の車として資産にできる安心感も得られますよ!

個人事業主にとって車は事業の重要なツールですが、その持ち方として、カーリースにはメリットとデメリットの両面があります。

カーリースは初期費用ゼロで始められ、月額定額で経費計上もしやすいため、キャッシュフローや節税の面で魅力的です。

しかし一方で、所有権が持てず使用や走行に制限があったり、途中解約不可で契約に縛りが生じたり、総支払額が割高になる傾向や返却時の追加精算リスクなど、多くの注意点が存在しました。

ローン購入とカーリースのどちらが良いかは、利用者の優先事項によります。

短期的な資金繰りと手間の軽減を取るならリース、長期的な自由度と、資産価値を取るならローンといえるでしょう。

特に信用情報に不安がある方の場合、リースとローン両方の審査で苦戦する恐れがありますが、そうした場合でもクルマテラスの「信用回復ローン」であれば、車を持てる可能性があります。

カーリースを安易に契約する前に、本記事で挙げたデメリットや比較ポイントを踏まえて、もし車の購入を検討される場合は、ぜひお気軽にクルマテラスへお問い合わせください!

スタッフ一同、心よりご連絡をお待ちしております!

仮審査無料!

▶︎クルマテラスで仮審査する

年間3000台の販売実績があります。

「信用回復ローン」という聞き慣れない言葉にためらってしまうかもしれませんが、かならずお力になれるという自信があります!

サービス概要を知りたい、ということでも構いませんので、まずはお気軽にお問い合わせください!